En juillet, le directeur général de Blackstone, Stephen Schwarzman, a raconté une rencontre surprise avec un investisseur dans le véhicule immobilier privé de 69 milliards de dollars d’actifs de la société conçu pour les investisseurs individuels fortunés.

La personne avait approché Schwarzman pour lui dire que le fonds, appelé Blackstone Real Estate Income Trust, ou BREIT, était sa position la plus importante. “Je vous aime les gens. C’est tellement incroyable. Tous mes amis perdent une fortune sur le marché et je continue à gagner de l’argent », a raconté Schwarzman à propos de la réunion lors d’un appel trimestriel sur les résultats.

En fait, les investisseurs retiraient de l’argent de BREIT à l’époque, alarmant les observateurs proches de Blackstone. Les investisseurs ont retiré plus de 2% de ses actifs nets ce mois-là, selon des sources proches du dossier et des dépôts de titres, dépassant un seuil auquel Blackstone peut limiter les retraits des investisseurs.

Les investisseurs asiatiques avaient retiré des liquidités du fonds au printemps et à l’été alors que les marchés immobiliers de la région plongeaient. Certains avaient un effet de levier personnel élevé et ont été touchés par des appels de marge, ont déclaré deux personnes proches du dossier. BREIT, dont la valeur a augmenté cette année, pourrait être vendu à des prix élevés pour répondre aux appels de trésorerie.

Alors que les ventes s’intensifiaient et se déplaçaient au-delà de l’Asie, le président de Schwarzman et Blackstone, Jonathan Gray, a chacun ajouté plus de 100 millions de dollars à leurs investissements dans BREIT cet été, a déclaré une source au fait du dossier. Blackstone a refusé de commenter les achats.

Blackstone a choisi de ne pas imposer de limites aux investisseurs espérant retirer de l’argent de BREIT en juillet. Bien qu’il ait toujours dit à ses investisseurs que le produit n’était que semi-liquide, une telle décision aurait pu faire craindre aux investisseurs qu’ils ne puissent pas facilement retirer leur argent. Mais une vague croissante de demandes de rachat a forcé BREIT annoncer jeudi cela lèverait enfin des “portes” – permettant au gestionnaire de fonds de limiter le volume d’actifs rachetés – jusqu’à la fin de l’année.

Cette décision a envoyé des ondes de choc au sein de Blackstone, ternissant ce qui est devenu le plus grand moteur de croissance des actifs et des frais au sein du plus grand gestionnaire d’actifs alternatifs au monde. Jeudi, Les actions de Blackstone a chuté de plus de 7% et une foule d’analystes ont revu à la baisse leurs perspectives sur la société par crainte que cette décision ne provoque un ralentissement de sa croissance.

“Le cas baissier des sorties de BREIT se joue”, a déclaré Michael Brown, analyste chez Keefe, Bruyette & Woods. “[We] attendez-vous à ce qu’il reste un surplomb sur les actions au cours des prochains trimestres.

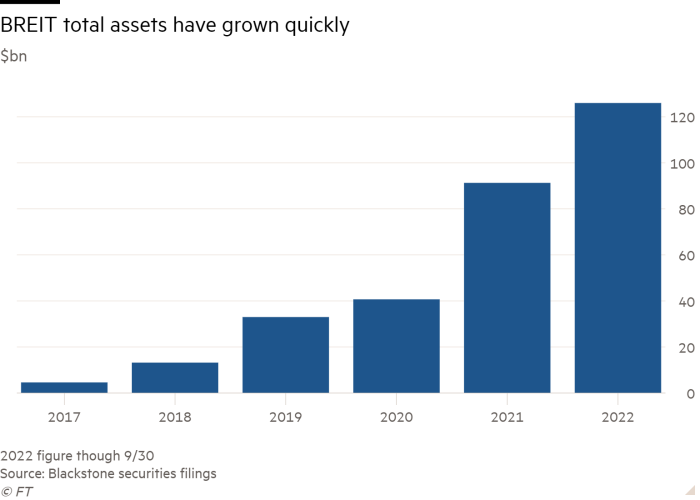

Blackstone a créé BREIT en 2017 pour permettre aux investisseurs fortunés d’accéder à sa célèbre plateforme d’investissement immobilier. Contrairement à ses fonds traditionnels conçus pour les investisseurs institutionnels comme les pensions, qui ont une durée de vie de 10 ans, BREIT a été conçu comme un fonds «perpétuel» sans expiration. Les investisseurs intéressés pourraient acheter à la valeur liquidative du fonds et Blackstone facturerait des frais de gestion annuels de 1,25% et une commission de performance de 12,5% sur ses bénéfices annuels au-dessus d’un seuil de 5%.

Blackstone a embauché des centaines d’employés des ventes et du marketing pour vendre BREIT et a largement mis le fonds à la disposition des conseillers en gestion de patrimoine. Il a même créé « Blackstone University », un portail en ligne où les conseillers pouvaient être endoctrinés sur les mérites du fonds.

Il a présenté BREIT comme offrant aux particuliers fortunés la même capacité que les grandes institutions à se diversifier en dehors des marchés publics et à recevoir des dividendes sains. Cependant, pour ce faire, ils devraient accepter de renoncer à certains droits de liquidité. Le fonds permet aux clients de racheter 2 % de l’actif total chaque mois, avec un maximum de 5 % autorisé au cours d’un trimestre civil.

BREIT est devenu un succès retentissant, attirant des dizaines de milliards de dollars d’actifs. Blackstone a investi l’argent principalement dans la logistique et l’immobilier résidentiel multifamilial américain, où il a correctement prédit que les pénuries d’approvisionnement propulseraient la hausse des revenus locatifs. Le portefeuille s’élève désormais à 125 milliards de dollars d’actifs bruts, ce qui inclut l’effet de levier que Blackstone a utilisé pour acheter une propriété.

En 2021, Blackstone a lancé un produit similaire conçu pour les investissements basés sur la dette appelé BCRED. Des pairs de l’industrie comme KKR, Starwood et Brookfield ont lancé des fonds pour reproduire le succès de Blackstone, car ils accordent également la priorité à la conquête d’investisseurs individuels fortunés en tant que clients.

«J’ai un peu de non-échange. . . Reit envie », a déclaré Marc Rowan, directeur général d’Apollo, l’année dernière, faisant référence à Blackstone. “Cela vient d’être incroyable. Félicitations aux entreprises qui ont vraiment pris de l’avance sur ce marché et qui nous ont vraiment montré combien d’argent il y a là-bas.

Selon les analystes de Barclays, BREIT est devenu un élément important des finances globales de Blackstone, représentant environ 10 % de ses actifs payants sous gestion et environ un cinquième de l’ensemble des revenus liés aux frais. Étant donné que le fonds est ostensiblement de nature perpétuelle, les analystes ont attribué des multiples allant jusqu’à 30 fois les revenus de commissions aux actifs du fonds.

Alors qu’environ 100 milliards de dollars ont été versés à BREIT et BCRED ces dernières années, la valeur marchande de Blackstone a parfois éclipsé celle de Goldman Sachs.

Cette année s’est avérée plus difficile, car la hausse des taux d’intérêt et la chute des actions immobilières cotées en bourse effraient certains investisseurs immobiliers. Plus de 70% des rachats de BREIT proviennent d’Asie, a précédemment rapporté le FT, où les marchés immobiliers régionaux ont plongé.

Le succès de BREIT l’a également rendu vulnérable aux rachats des investisseurs. Le fonds a dégagé un rendement total de 9,3 % cette année, tandis que les fiducies immobilières cotées aux États-Unis ont baissé d’environ 20 %. Étant donné que le fonds rachète les demandes de rachat à la valeur liquidative de leur dernier trimestre, il est devenu un actif rare que les investisseurs cherchant à lever des fonds pourraient vendre à des sommets annuels.

Les riches investisseurs américains ont commencé à soumettre des demandes pour réduire une partie de leurs avoirs cet automne. Certains ont réalisé des gains sur BREIT et compensé les impôts par des pertes sur d’autres actifs, ont indiqué des sources proches du dossier. Maintenant que Blackstone a des retraits limités, la demande des investisseurs de retirer leur argent du fonds pourrait s’intensifier.

“Notre point de vue est que le taux de croissance le plus élevé est derrière BREIT”, a déclaré William Katz, analyste au Credit Suisse. Katz a déclaré que les rachats remettaient en question la véritable valeur de BREIT pour Blackstone et diminueraient la capacité de l’entreprise et de ses pairs à lever des fonds auprès d’investisseurs fortunés à l’avenir.

“La question ultime doit être posée sur l’efficacité de ces produits si les clients ne veulent retirer que leur argent”, a-t-il déclaré, se demandant à quel point ce capital est perpétuel.

La ruée des investisseurs vers les sorties est intervenue avant que BREIT ne signale un quelconque coup financier dû à la hausse des taux d’intérêt, au ralentissement de l’économie ou à la baisse des valorisations immobilières. Les critiques de la façon dont les véhicules privés sont évalués notent que le fonds a gagné cette année tandis que les marchés publics plus volatils ont fortement chuté. Blackstone affirme que ses valorisations mettent l’accent sur la performance financière sous-jacente de ses propriétés et ne modifient pas rapidement le sentiment des investisseurs et qu’elles ont représenté des taux d’intérêt plus élevés.

Jeudi, Blackstone a annoncé la vente pour 1,27 milliard de dollars d’une participation minoritaire dans deux casinos de Las Vegas appartenant à BREIT, ce qui, selon des sources, pourrait être utilisé pour soutenir la liquidité du fonds. BREIT a gagné environ le double de son argent sur les investissements sur trois ans et a vendu 5 milliards de dollars d’actifs cette année au-dessus de leur valeur comptable, ont indiqué les sources. BREIT envisage d’autres ventes d’actifs, mais insiste sur le fait qu’il ne s’agira pas d’un vendeur forcé.

Certains conseillers pensent que la limitation des rachats écartera tout risque de vente en catastrophe, mais ils conseillent aux clients de s’arrêter avant de s’engager dans BREIT.

“Les portes sont l’une des caractéristiques de l’investissement qui protège réellement les investisseurs”, a déclaré Andy Kapyrin, directeur des investissements de RegentAtlantic, un conseiller en investissement enregistré avec environ 6 milliards de dollars d’actifs sous gestion.

“Je ne pense pas que les risques de liquidité soient si importants qu’ils devraient enregistrer une plus-value pour s’en sortir. Pour les investisseurs qui n’y participent pas, nous recommandons une approche prudente.

“BREIT a fourni des rendements extraordinaires aux investisseurs depuis sa création il y a près de 6 ans et est bien positionné pour l’avenir”, a déclaré Blackstone dans un communiqué.